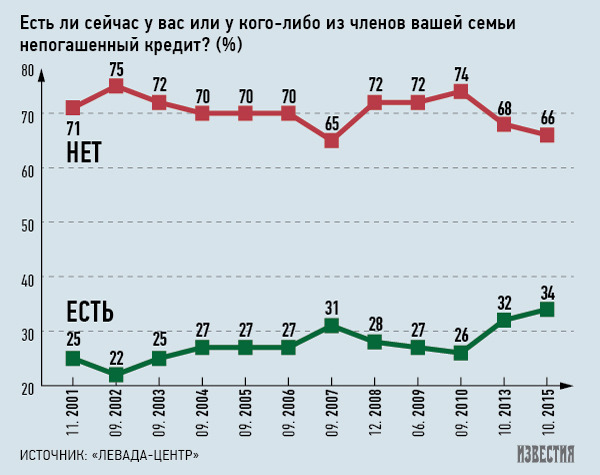

Недавний опрос «Левада-центра» продемонстрировал, что на протяжении последних 10 лет финансовые кредиты на приобретение товаров брал каждый второй опрошенный (50 процентов), а часть граждан, имеющих не оплаченные кредитные обязательства, с 2001 года поднялась с 25 процентов до 34 процента. Граждане Российской Федерации, у которых имеются непогашенные кредитные обязательства, с большим недоверием относятся к недавно принятому закону о банкротстве физических лиц, чем те, у кого таковых не присутствует. Всего было опрошено 1,6 тысячи человек из 134 населенных пунктов 46 регионов России.

Только 14 процентов, принявших участие в опросе, на протяжении последних трех месяцев не сталкивались с рекламой небольших и быстрых финансовых кредитов, которые, к тому же, привлекают простотой оформления бумаг. Респонденты признаются, что чаще всего встречали аналогичные объявления на улицах, в транспорте, на рынках, в средствах массовой информации и в крупных торговых центрах.

Невзирая на значительную осведомленность отмечается достаточно настороженное отношение к столь легким вариантам получения кредитов с «аналогичным эффектом» — грабительскими процентами. 67 процентов, опрошенных полагают, что пользоваться подобными «услугами» нельзя ни при каких обстоятельствах, а четверть граждан (24 процентов) считает, что можно только в самом крайнем случае.

Кроме этого, опрос продемонстрировал, что 36 процентов граждан Российской Федерации лично знакомы с людьми, взявшими кредит у распространителей подобных объявлений, или сами воспользовались таким кредитным предложением. У 64 процентов респондентов такие знакомые отсутствуют.

Социологи интересовались осведомленностью граждан Российской Федерации и о недавно принятом в России законе о банкротстве физических лиц (вступил в силу с 1 октября этого года). Как стало известно, с его положениями ознакомлены только 11 процентов россиян. Каждый четвертый (25 процентов) ведает о законе только в поверхностно, и 29 процентов «что-то слышали про это». Оставшиеся 35 процентов услышали об этом законе впервые.

На просьбу оценить будущий эффект от данной законодательной меры каждый третий (32 процента) полагает, что она облегчит положение граждан, оказавшихся не в состоянии расплатиться по кредитам. 18 процентов подчеркнули, что, наоборот, усложнит, а каждый четвертый (24 процента) полагает, что никак не отразится на положении должников.

Ключевой задачей закона о банкротстве физических лиц 34 процента граждан России назвали защиту заемщика от произвола кредиторов, 22 процента — упрощение для кредиторов процедуры взыскания задолженности, 21 процент — справедливое распределение финансовых потерь между кредитором и заемщиком.

Со слов управляющего отдела изучения доходов и потребления «Левада-центра» Марины Красильниковой, исследование демонстрирует, что подобный вид ростовщического кредитования, как микрозаймы, востребован существенной частью относительно бедных слоев населения, которые не спообны получить кредит в банковской системе.

«И если закон о банкротстве регулирует именно институциональную сферу потребительского кредитования, в противоположность этому система микрозаймов обслуживает совсем другую часть общества. Это две разные вселенные. И очень тревожно, что сфера микрозаймов остается аморфно неотрегулированной и привлекательной для многих, притом что потенциальные риски неправового и криминального поведения здесь очень высоки и никак не регулируются законодательством», — рассказала социолог.

Населению необходимо существенно ограничивать себя в кредитах и понимать, что, если на оплату по долгам затрачивается свыше половины дохода, это довольно опасно, к примеру, в случае потери работы, говорит специалист. Как он полагает, приемлемый уровень части выплат по кредитам от ежемесячной прибыли находится на уровне 25 процентов.

Если часть всех обязательных выплат и платежей по кредитам к общему месячному доходу семьи находится на уровне 40 процентов, то это уже критический показатель, считает финансовый консультант компании «Личный капитал» Анна Тюрнева. «Среднее приемлемое значение — в рамках 20 процентов. Точную цифру можно назвать, ориентируясь на прибыль конкретной семьи и показатели ее нынешних расходов», — уверена она.

Для того, чтобы избежать слишком значительной закредитованности, в первую очередь, требуется планировать бюджет семьи как минимум на год вперед, рекомендует Тюрнева. «Если финансовые потоки семьи под контролем, то финансовые средства для достижения целей можно отыскать всегда, не прибегая к кредитам», — рассказывает специалист.

Источник: БиржевойЛидер

Опубликовано: 25.01.2016